前回の記事では「エンベロープ逆張りEA」に使用する3つのインジケーター(移動平均線、エンベロープ、ストキャスティクス)のパラメーター設定値について解説してきました。それぞれのインジケーターを使用する理由について、インジケーターの特徴や特性を踏まえ解説します。

移動平均線(MovingAverage)とは

一定期間の価格の終値の平均を算出し、その値をつないだ線です。

移動平均線はトレンド系のテクニカル指標であり、一般的にトレンドを把握するために利用されます。

移動平均線の種類は3つに分けることができます。

単純移動平均(Simple Moving Average)

ある一定期間の終値を単純に平均した数字で作られる移動平均線になります。

指数平滑移動平均(Exponential Moving Average)

指数平滑移動平均線は、過去の価格よりも直近の価格を重視するので、価格の動きに対する感度が高くなります。

5日指数平滑移動平均線を例にすると、5日の価格を2倍にして合計してから5で割ったものになります。

加重移動平均(Weighted Moving Average)

5日加重移動平均線を例にすると、5日目の価格を5倍、4日目の価格を4倍、3日目の価格を3倍、2日目の価格を2倍にして計算します。このように直近の価格が加重された分析になっています。

3つの移動平均線についてお話をしましたが、私の扱う全てのEAは(2)指数平滑移動平均(Exponential Moving Average)を使用します。

移動平均線を使用する理由

移動平均線はエンベロープとの乖離幅の基準線として利用します。価格は移動平均線から離れたのち、戻ってきて、また離れていきます。つまり現在価格を見た時に、価格が移動平均線からどれくらい離れているかを見ることでその時の相場環境を認識することができます。

また、価格が移動平均線から離れたら再度移動平均線に戻るという性質を活かし、適切なタイミングで逆張りエントリーする指標として利用します。

この先「エンベロープ逆張りEA」の動作ロジックについても詳しくお話していきますが、移動平均線はEAがポジションを持つか持たないかの、エントリー制御(フィルター)の役割としても重要な機能を持っています。

2つ目のインジケーター、EAの核となる“エンベロープ”を使用する意味についてお話しします。

エンベロープを利用する理由

エンベロープとは、移動平均線の親戚みたいなもので、移動平均線から上下に一定幅(偏差)乖離した線になります。前回の記事で、価格は移動平均線から離れ、移動平均線の上下にあるエンベロープにタッチした後戻る性質があるとお伝えしました。「エンベロープ逆張りEA」のエントリー条件は、一言で言うと(※細かいエントリー条件を省くと)、エンベロープにタッチし、ある条件で逆張りエントリーし、一定の戻り幅を利益に変えるEAになります。

EAが過去に動作した時の、実際のチャートを以下に示します。

エントリー部分を少し拡大してみましょう。

右向きの赤い矢印マークがエントリーポイント、左向きの矢印が利益確定ポイントになります。エンベロープに価格がタッチして反発しているのが分かります。

勿論エンベロープにタッチしたからといって、なんでもかんでもエントリーするわけではありません。そんなことをしていたら、口座残高は右肩下がりになります。

この先EAのロジックについて説明しますが、「エンベロープ逆張りEA」ある特定条件のもとポジションを持ちます。適切な条件をプログラムすることが大切になります。

3つ目のインジケーター“ストキャスティクス”についてお話しします。

ストキャスティクスはオシレータ系の指標で、現在の取引通貨の買われ過ぎ、売られ過ぎを視覚的に見ることができます。一般的にストキャスティクスの値が30%以下で売られ過ぎ(買いシグナル)、70%以上で買われ過ぎ(売りシグナル)と判断されます。

ストキャスティクスを使用するメリット

価格が反発しやすいポイントを狙える

以前、各インジケーターのパラメーターに関する記事でお伝えしましたが、私のEAではストキャスティクスの下限、上限は一般的な数値より少し厳しめの、20%以下、80%以上に設定しています。設定を厳しめにすることで、価格を引き付けたエントリーをするため、エンベロープにタッチした後に反発する可能性が高くなります。また、騙しを回避しやすくもなります。

連続エントリーを避けることができる

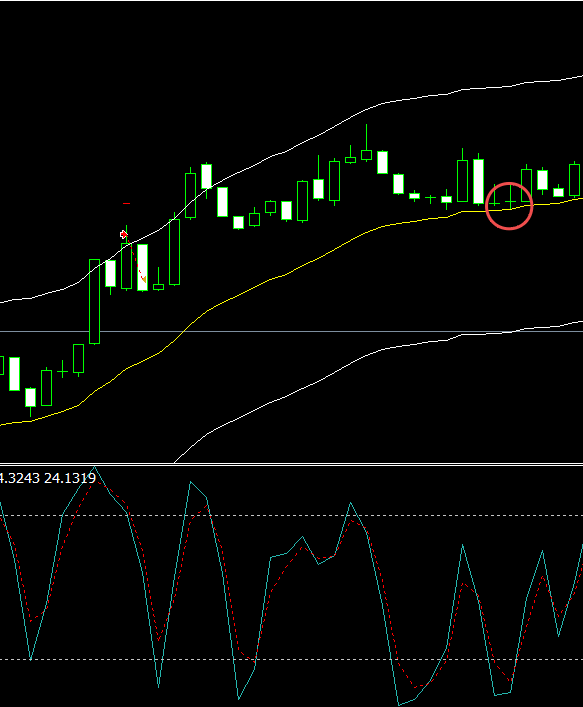

下記チャート図の赤い楕円内を見ると、価格が一度エンベロープにタッチした後、エンベロープのライン上に沿って価格が動いています。

このような時、エンベロープにタッチする度にエントリーしていると、最終的に負けてしまいます。そこで、青い四角で囲った部分を見てみましょう。ストキャスティクスの値は80%未満になっています。80%以上の時にしか売りエントリーはしないため、青い四角内ではエントリーしません。この場合、青い四角内で売りエントリーしてしまうと負けてしまいます。このように、無駄なエントリーを回避するフィルターの役割にもなります。(※これだけではまだ完全に無駄なエントリーを避けていないため、他の条件でもフィルター制御をしています。)

以上までが、エンベロープ逆張りEAに使用するインジケーターになります。

それでは移動平均線を利用したエントリー制御についてお話します。

「エンベロープ逆張りEA」の基本動作は、エンベロープにタッチした時に逆張りでエントリーします。しかし、これだけでは問題点が多いため、エントリー制御が必要であることをお話ししました。具体的には、価格がエンベロープにタッチした後、価格がエンベロープラインに寄り沿い始め、じりじりと上昇(下落)する場合です。

そこで1つめの制御として、ストキャスティクスのフィルターを実装しました。実際EAを動作させていると分かりますが、エンベロープラインにじりじりと寄り添う時間が長いと、ストキャスティクス制御だけでは、無駄なエントリーを除外することができません。

そこで2つ目の制御として移動平均線を利用します。

移動平均線によるエントリー制御

移動平均線は相場環境を把握する指標として最も優れています。なぜなら、価格が移動平均線からどのくらい離れた位置にいるかを見ることで、相場の過熱具合を判断できるからです。

そして、価格は移動平均線の上もしくは下にいても必ず移動平均線に戻ってきます。移動平均線にタッチした後、また上下に動いていくという動作を繰り返します。この「価格が上下した後必ず移動平均線に戻る」という性質をエントリー制御として利用します。

移動平均線エントリー制御条件

EAエントリー後、価格が移動平均線にタッチするまでは次のエントリーを見送る。価格が移動平均線にタッチしたら、エントリー可能な状態となる。

実際の動作をチャート図を用いて見てみましょう。

(i)ストキャスティクス制御のみ

(ii)ストキャスティクス制御+移動平均線制御

(ii)が移動平均線のフィルターを実装したEAになります。(i)では連続エントリーして負けていますが、(ii)では、(i)で2回目にエントリーしたポイントを見送っています。

これは、移動平均線エントリー制御条件(EAエントリー後、価格が移動平均線にタッチするまでは次のエントリーを見送る)が発動しているためです。

(ii)の場合、価格が移動平均線にタッチする(ii)チャート図赤丸のポイントまでは、エントリーしません。赤丸ポイント通過後は、再びエントリー可能な状態に戻ります。

このように、無駄なエントリーを避け、有効なポイントのみでエントリーすることが可能となりました。

それでは、移動平均線のエントリー制御を実装した際の損益曲線はどう変化していくかを、次回の記事で見ていきましょう。

コメント